インサイト >

はじめに

前記事「分散投資2.0」では、単純な国際分散投資の強みと弱みについて紹介致しました。特に、一定の条件を満たす場合、時価総額加重配分のポートフォリオの効率が最も良いことを示すと同時に、その前提条件が非現実的であることから、限界もあることを指摘しました。

古典的理論は、さまざまな前提条件が市場で成立すること、言い換えれば、「投資家が常に合理的に行動すること」を前提として組み立てられていますが、行動経済学の世界では人間が常に合理的に行動することはとても困難であることが知られています。そして、その原因は人間が�さまざまな認知バイアスの影響を受けやすいからであるとされています。

認知バイアスとは

認知バイアスとは、人間なら誰しもがもつ「思考の偏り」のことで、論理的な意思決定を妨げる原因となるものの総称です。

これまで様々な種類の認知バイアスが提唱されていますが、ここでは資産運用に関連の深いものをいくつかご紹介します。

ディスポジション効果

1985年、行動経済学者のHersh ShefrinとMeir Statman[1]は、株式市場の投資家は含み益のある投資を早く手仕舞いすぎ、また含み損のある場合は損切りをなかなかしないのではないかと仮説を立てます。利益を確定させる場合と、損失を確定させる場合の心理状態を対比し、人間は利益を確定させた場合の心地よい成功体験をはやく求めすぎ、逆に損失を確定する場合に生じる苦痛をなるべく遅らせようとする心理がはたらくと説明しました。

のちに、UC Berkeleyの教授であるTerrance Odean[2]は、1万もの個人投資家の証券口座においての投資行動を分析し、含み益のあるトレードは含み損のあるトレードに対して平均50%も確定させられやすいことを実証し、個人が投資に失敗する主な原因であると主張しました。

さて、平均的な市場参加者がディスポジション効果の影響を強く受けている場合、何が起こるでしょうか。

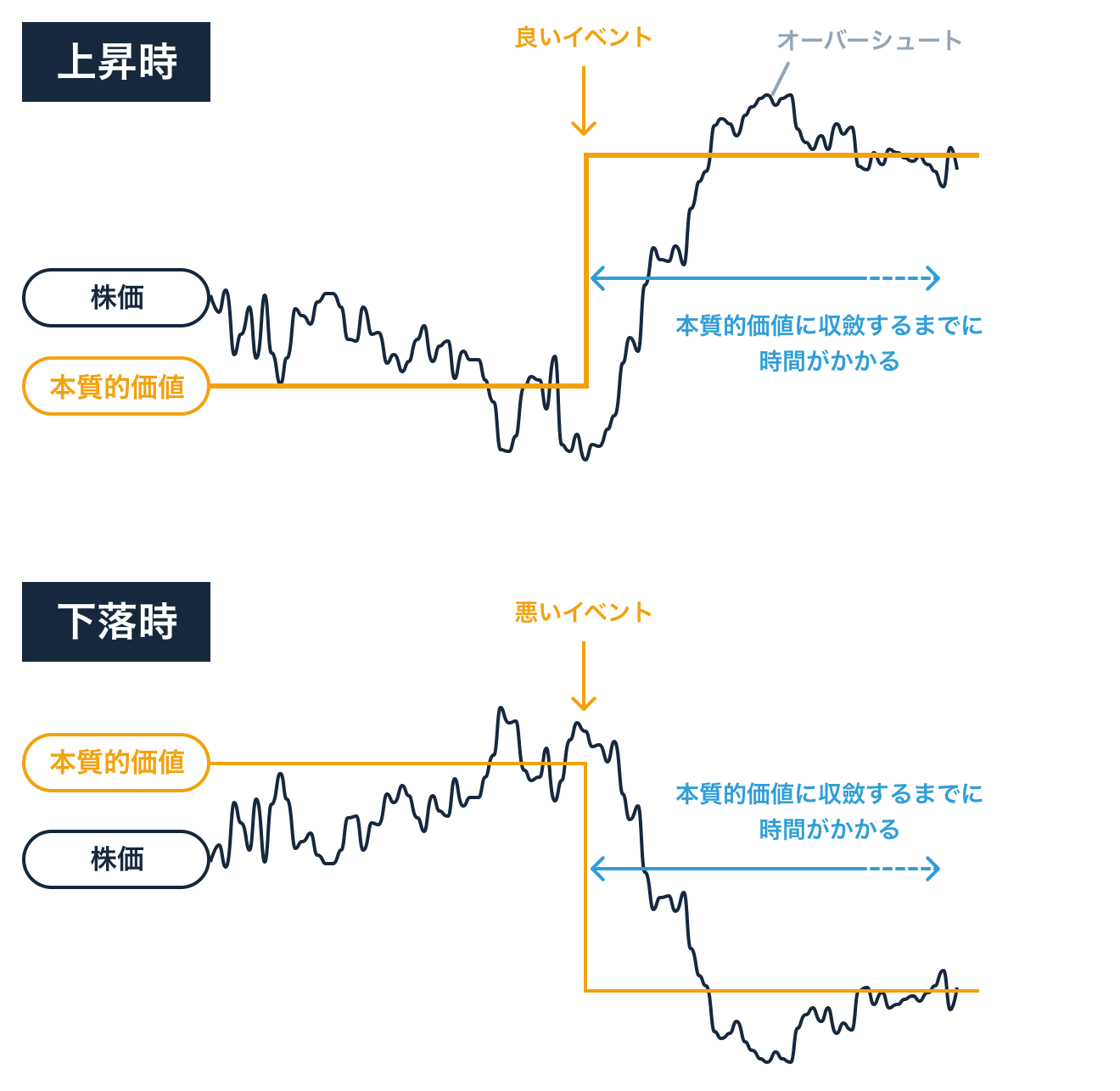

ある日、とある会社Aにとって良いイベントがおこり、したがって会社Aの価値が上昇したとしましょう。したがって、会社Aの株式を保有している投資家は含み益を得��られることになります。しかし、ディスポジション効果により早く手仕舞う市場参加者が多いため、株式Aは過小評価される状態がしばらく持続します。その結果、株価が本源的価値まで上昇するのに一定の時間がかかります。

一方、また別の会社Bには悪いイベントがおこり、したがってその会社Bの価値が下落した場合は、保有者には含み損が発生します。しかしながら、ディスポジション効果により損切りはなかなか進みません。そのため、株式は過大評価の状態がしばらく続き、その結果株価が本源的な価値まで下落するのに一定の時間がかかります。

双方において共通して言えることは、情報が価格に反映され本源的な価値に収斂するまでに一定の時間を要することです。これが、「なぜ市場ではトレンドが形成されるのか?」という問いに対する一つの説明です。

ディスポジション効果とは、含み益の確定は急ぎすぎ、損切りはなかなか行われない現象のこと。 価格形成においてトレンドを形成する一因となる。

宝くじ効果

アメリカで最も有名な宝くじにPowerballというものがあります。全米のコンビニやガソリンスタンドなどいたるところで販売されており、その賞金の破格さは日本のものとは比較になりません。1等の賞金は最低でも4000万ドル(約40億円)、当選者が出ずキャリーオーバーが続くとその10倍程度まで膨らむことも珍しくないため、��全米で毎年20億枚程度売り上げる最も有名な人気宝くじです。

Powerballのチケットを1枚2ドルで購入すると、ビンゴゲームのようなマシーンからボールを引く抽選が行われ、購入者が番号を的中させることで難易度に応じた賞金がもらえます。賞金も破格なら難易度も高く、1等賞金を得るためには、69個中5つの白玉と26個中1つの赤玉のすべてを的中させる必要があります。そしてその確率は約2億9千万分の1(1/292,201,338)です。

つまり期待値的には13セントほど(購入価格の6%程度)にすぎず、Powerballを購入することの期待リターンはマイナス94%です。(キャリーオーバー無しの場合)

このような期待リターンがマイナスの宝くじを購入する人があとを絶たない背景として、人間の確率に対する知覚の偏りが挙げられます。人間は限りなく小さい確率を感覚的に正しく捉えることがとても苦手であることが知られており、とくに実際の確率よりも大きく見積もる傾向にあります。これは宝くじ効果と呼ばれており、有名な認知バイアスの一つです。

「宝くじは馬鹿に課せられた税金だ」というアダム・スミスの言葉は、宝くじの購入を戒めるものとして広く知られていますが、医療保険や損害保険などの「保険商品」も宝くじと構造的には同じです。「ごく小さい確率で大金を得るために、少額のお金を払う」という意味では両者に経済的な違いはないからです。競馬や競輪なども同様です。高オッズの馬券は、当選したときの配当金は大きいながらも、確率を加味すると低オッズの馬券よりも分が悪いことが知られています。

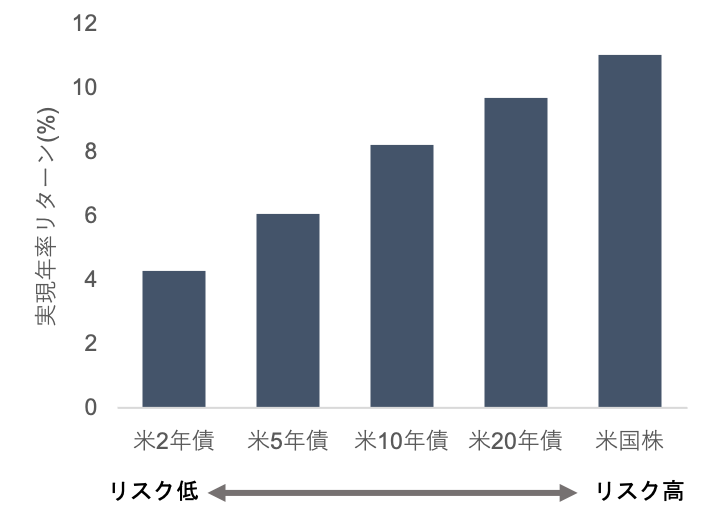

実は、株式や債券などの金融市場でもこの効果による影響が観測されています。図3は、米国の債券と株式の実現リターンを年率換算して比較しています。ご覧の通り、実現リスクが高くなるほど、リターンが高かったことがわかります。すなわち、ハイリスク・ハイリターンの関係です。

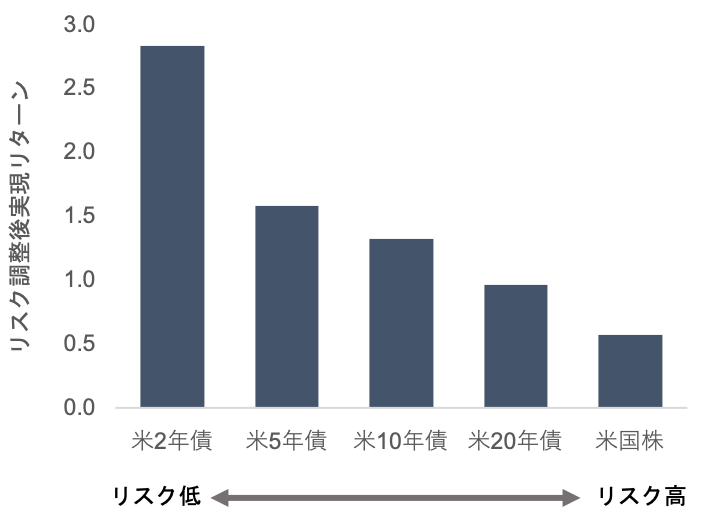

一方、リスク調整後のリターン(リターン÷リスク)の数値は図4のようになります。上記とは全く逆の傾向になっていることがわかります。すなわち、リスクをリターンに変換する効率=「リスク効率」の観点からは、低リスクのものが優れているという傾向があります。言い換えると、「高いリターンを得られる可能性がある投資対象」への人気は過剰であり割高で取引されている可能性があるので注意が必要であるということです。

宝くじ効果は、大きなリターンを得られるものの価値を過大評価し、結果として割高でも購入してしまう人間の傾向のこと。 大きなリターンを得られる可能性が低いものは過小評価されるため割安に放置される傾向がみられる。

資産運用と認知バイアス

このような、認知バイアス(=思考のワナ)の存在を頭の片隅においておくと、実生活で誤った判断を下すことが減るかも知れません。また資産形成や資産運用に取り組まれている方は、ご自身の投資行動が本当に合理的なものかどうか?認知バイアスに影響されていないか?を自問自答することで回避できる失敗があるかも知れません。

さらに進んで、認知バイアスを逆用して収益源として取り入れることも一案です。

やや古いですが、Ilmanen[3]は、世界中の株式や、債券、コモディティ、通貨などの資産クラスについてそれらの価格形成の要因やメカニズムを多面的に分析した良書です。それぞれの投資対象の特性を理解し投資に役立てる上で大いに参考になることと�思います。

また、SUSTENが提供するグローバル複合戦略ポートフォリオ(G)では、上記でご紹介した収益源以外にも合計6分類の景気独立型戦略を実装しパッケージ化していますので、忙しくて勉強する時間が無い、運用を自動化されたいという皆様には、これらを一部活用することでお手軽に質の高い分散投資を実践して頂くことも可能です。

投資の3原色とは

当社が提唱している「投資の3原色」においては、緑が景気独立型戦略の要素に相当します。

赤である株式分散ポートフォリオと青である債券分散ポートフォリオの組み合わせを長期保有することで国際分散投資を実践。その上で緑の景気独立型戦略を取り込むことで、様々なタイプのポートフォリオを作ることが可能です。

国際分散投資(赤および青)・・・古典的理論に基づいた伝統的な投資手法。各資産への配分は一定の比率を長期に渡って維持するように運用され、買い持ちだけを行うバイ・アンド・ホールド戦略

景気独立型戦略(緑)・・・行動経済学の理論等に基づいた非伝統的な投資手法。各資産の配分は、市場動向や経済情勢に合わせて機動的に調整され、買い持ちだけでなく売り持ちも組み合わせるロ�ング・ショート戦略

一般的に国際分散投資と景気独立型戦略は互いに補完し合う関係にあり、それぞれが異なる動きをする特徴があります。そのため、どちらか片方ではなく両方を保有し分散効果を最大限高めることがより有効である場合がほとんどですが、SUSTENではいくつかの質問に答えていただくことで、年齢やニーズに応じたポートフォリオを自動判定しご提案しています。

結論

さまざまな認知バイアスは、効率的な資産運用を妨げるだけでなく、実生活でも誤った判断を下してしまう可能性があるため、その存在を理解しておくことが重要です。また、資産運用においてはそれらの罠に陥らないように気を付けるだけではなく、逆手に取って活用する方法も有効です。これらの認知バイアスは景気の良し悪しではなく人間の脳の構造に由来するものですので、一般的な国際分散投資と組み合わせることで、さらなる分散効果を期待できると考えられます。

参考文献

- The Disposition to Sell Winners too Early and Ride Losers too Long

Shefrin, H. and Statman, M., 1984. Journal of Finance, Vol 40, pp. 777-790. - Are Investors Reluctant to Realize Their Losses? [link]

Odean, T., 1998. The Journal of Finance, Vol 53(5), pp. 1775-1798. DOI: https://doi.org/10.1111/0022-1082.00072 - Expected Returns [link]

Ilmanen, A., 2011. Expected Returns, pp. i-xxiii. John Wiley & Sons, Ltd. DOI: https://doi.org/10.1002/9781118467190.fmatter