なぜ資産運用が必要なの?

資産運用は、資産を守りつつ増やすための方法です。資産運用が大切と言われていますが、そもそもなぜやるべきなのでしょうか。 理由や背景を見てみましょう。

なぜ資産運用をするのでしょうか?

今ある資産を攻めながら守る

銀行預金は資産を守るのに大切ですが、インフレや円安が起こると資産を守り切れず、実質的な価値が減少してしまう可能性があります。

資産を増やす

現金で持ったまま寝かせておくのではなく、適切な投資行動によってリスクを取ることで、長期的にリターンを得ることが期待できます。

より豊かな生活のために

退職後や老後の生活資金を補い、より豊かな生活の実現をサポートしてくれます。また、医療費などの予期せぬ高額の出費に備えることができます。

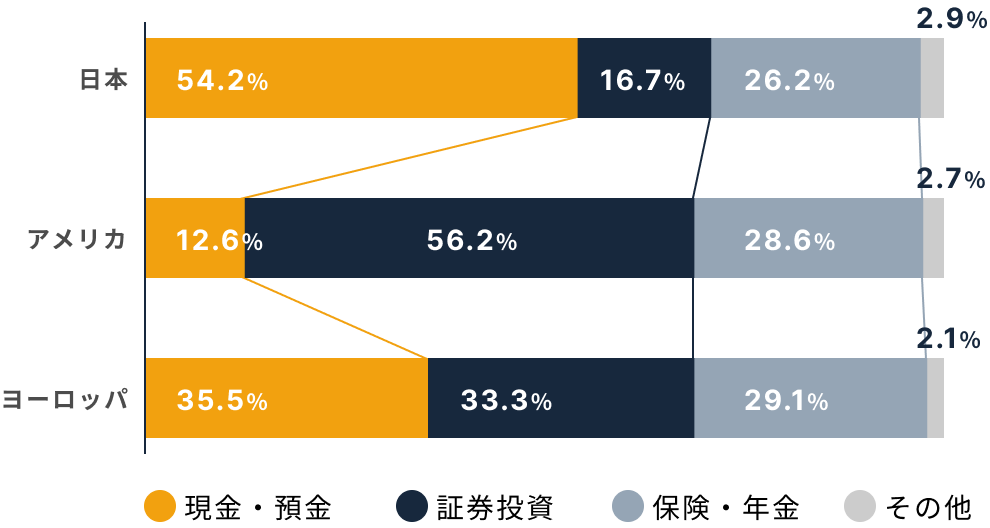

日本の高い現金比率のメリットとデメリット

平均的な日本人の資産運用の内訳をみると、他の先進国に比べ現金比率が高いことがわかります。

現金による資産運用には、安全性が高いというメリットがありますが、インフレや世界の資産価格の上昇についていけないなどのデメリットもあります。

一方で、株式・不動産・債券などへの投資は、リターンが期待できます。本質的な資産価値を守るためには、適度に攻めることも重要です。

- 日本銀行調査統計局「資金循環の日米欧比較」をもとに当社作成

投資の鍵は時間(長期投資)

投資を成功させる鍵は、資産を長期間にわたって保有・運用し続けることです。

市場の変動などの短期的な波に振り回されることなく長期的に投資し続けることで、最終的に損をする確率が減っていきます。

少しずつ積み立てる

長期投資は、少額からでも始められます。あなたの資産の一定割合をつねに投資に回すことが、資産全体の価値を守る意味でも大切です。

定期的な収入のある方は、収入の一部を積立投資に回してみましょう。

時間が経つにつれて資産が成長することが期待できるため、早く投資を始めることもおすすめです。

損はしないの?

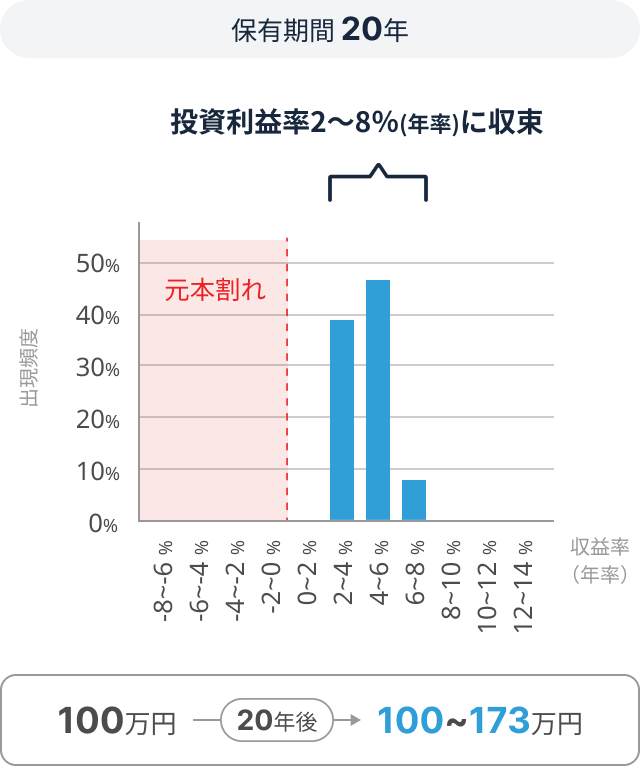

投資をすると、損はしないのかと心配はつきものです。ポイントとなるのは「長期保有」と「分散投資」です。

長期保有することで

短期の価格変動に振り回されづらい

投資を成功させるには、時間を味方につけることが大切です。相場や市場は常に上下に変動しますが、長期的に投資し続けることで損をする確率を減らせます。

短期的に資産を大きく増やそうとせず、焦らずにコツコツ投資を続けることが成功への第一歩です。

収益率の分布

- 1985年以降の各年に、毎月同額ずつ国内外の株式・債券の買付けを行ったもの。各年の買付け後、保有期間が経過した時点での時価をもとに運用結果及び年率を算出しています。

- 金融庁「つみたてNISAについて」(https://www.fsa.go.jp/policy/nisa/20170614-2/12.pdf)をもとに当社作成。

- 実際の運用結果をお約束するものではありません。

世界中の多様な資産に分散投資をすることで、

リスクを分散させます

将来を確実に見通せる人など、どこにもいません。特定の地域や銘柄に集中投資をして成功すれば大きなリターンを得られますが、その逆であれば大きく損をしてしまう可能性もあります。そんな賭け事をするのではなく、投資理論に沿って世界中の株式、債券、不動産、商品等に広く分散投資することが大切です。

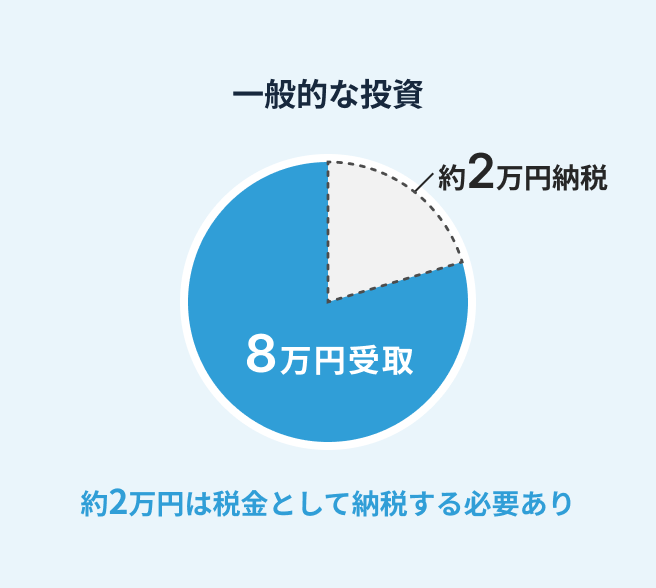

NISAって何?

NISA(ニーサ)とは個人投資家のための税制優遇制度です。

通常、株式や投資信託などの金融商品へ投資を行い受け取った利益や配当に対しては、約20%の税金を納��める必要がありますが、金融機関が提供するNISA口座を利用し、一定の範囲内での投資に対しては非課税となる制度です。

確定申告の必要もなく気軽に始められるため、初心者の方にもおすすめです。

投資を行い、売却で10万円分の利益が出た場合

iDeCoとの違いは?

似た制度として混同されがちなNISA(ニーサ)とiDeCo(イデコ)の違いを比較してみましょう。

| NISAニーサ「少額投資非課税制度」 | iDeCoイデコ「個人型確定拠出年金」 | |||

|---|---|---|---|---|

目的 | 老後を含め、 ライフイベントに応じた支出を賄う | 老後資金 | ||

運用期間 | 18歳以上、無期限 | 加入から65歳まで | ||

払い出し制限 | いつでも引き出し可能 | 原則60歳まで引き出し不可 | ||

運用できる商品 |

| 定期預金、投資信託、保険商品 | ||

税の優遇 | 運用益が非課税 |

|

長期運用に向きつつ、万が一の時にいつでも引き出せる

資産運用はどのように始める?

投資はどのように始めればよいでしょうか。初心者でもリスクを減らせ、ラクで安心なおまかせ運用サービスを使ってスタートしてみませんか?

目的を明確にしてみましょう

資産運用をしたい、その目的はなんでしょうか?

退職資金の積み立て、教育資金の準備、将来の投資資産の増加など… なぜ資産を守りたい・増やしたいと考えているのか、その目的を明確にしてみましょう。

投資先を選びましょう

投資と一口に言っても、投資をする先はさまざまです。一般的な投資商品では株式、債券、外国為替、投資信託など、さまざまあります。物理的な不動産のオーナーになることも投資の一つです。 しかし、これらを選び管理するには専門的な知識が必要で、少し敷居が高く感じるかもしれません。

初心者の方には、運用おまかせ型のサービスがおすすめ

運用おまかせ型のサービスは、最適なポートフォリオの構築や運用をトータルで実行してくれるサービスです。入金した後はすべておまかせ。投資に関する知識やスキルは必要ありません。

簡単な診断で

ポートフォリオ提案

投資の知識がなくても

全ておまかせ

オンラインで

完結できることも

NISAにも対応した

「インベストメント・オートメーション」SUSTEN

SUSTEN(サステン)は、従来の運用おまかせ型のサービスやロボアドにあった運用自動化の機能に加え、さらに新しいNISA制度に対応した「インベストメント・オートメーション」(資産運用の自動化サービス)です。複雑なNISA制度を、SUSTENのシステムが自動的に最適化し活用します。

投資を無理なく続けられるように

まずは、収入などの一部から、少額でも無理のない範囲で少しずつ投資に回し、運用を開始してみましょう。SUSTENでは簡単な設定で毎月確実に積み立てていくことができます。

SUSTEN(サステン)って何?

投資にまつわる面倒なことは全ておまかせ。SUSTENは、投資行動の全てを自動化する「インベストメント・オートメーション」サービスです。

お金を預けると世界中に分散投資

理想の投資を完全自動化

SUSTEN(サステン)ならスマホ1つで最新の投資理論を自動で実践。

株取引や債券、外貨など従来の資産運用にかかっていた手間をすべておまかせできます。

運用プランを決めて入金すると、運用が自動的に開始されます。

投資のことを知らなくても大丈夫

投資理論にそって、あなたに合ったポートフォリオを自動的に構築します。投資実行後のメンテナンスも不要。リバランスも必要に応じてシステムが自動で行います。

NISAのことを知らなくても大丈夫

個人投資家の資産運用を考える上で、NISAの利用は欠かせません。複雑な非課税制度ですが、SUSTENならシステムが自動的にNISAの利用を最適化※します。もちろん、NISAを適用せずにサービスを利用することも可能です。

- 当社が考える最適な制度利用のことを指します

どこよりも早い口座開設

マイナンバーカードをかざすだけ。 最短3分で登録完了。

マイナンバーカードとスマートフォン(マイナンバー読み取り機能あり)があれば、即日サービス利用を開始することが可能です。

全世界全部入り

日本を含む23の先進国と24の新興国に投資。セクターや業種に偏らず、大型株を中心に約2,900の株式に投資します。

世界の投資可能な株式の約85%をカバーし、つみたて投資枠指定インデックスの中でもトップクラスのカバー率を持ちます。

費用はうれしい年率0.12%から

年率 0.12〜0.58%(税込)の費用で利用可能です。他のサービスや金融商品と比べてください。

- NISA利用の場合。当社でNISA口座を開設いただかない場合等で、成果報酬型の料率が適用されることがあります。

- 組入投資信託の運用管理費用等(投資対象とする上場ETFから発生するものを含む)を指します。

- 今後、利用可能な投資信託が追加されることで費用の上下限が変更される可能性があります。

- 運用管理費用以外の費用等は運用状況等により変動するため、事前に料率や上限額等を表示することができません。

SUSTENの安全に対する取り組み

お客様の貴重な資産を守るため、SUSTENは高度なセキュリティ対策を講じています。資産運用が初めてであっても、特別な知識やセキュリティ対策を必要としません。SUSTENのシステムは、あなたの資産を確実に保護します。

暗号化による

セキュリティ強化

万全のセキュリティ体制を整えて資産をお預かりします。

なりすまし防止

お預かりした資産は

分別管理

投資についてもっと知りたい方へ